10月10日,中金山高集团高速公路封闭式基础设施证券投资基金(基金简称“中金山东高速reit”)正式发售,a股市场将迎第29只公募reits(不动产投资信托基金)。

wind资讯数据显示,截至10月10日,已上市的公募reits共28只,首发募集资金总额超924亿元。上海证券基金评价研究中心高级基金分析师孙桂平对《证券日报》记者表示:“随着政策推进力度加大和reits常态化发行节奏持续,未来reits市场仍将保持快速发展,募资额超千亿元指日可待。”

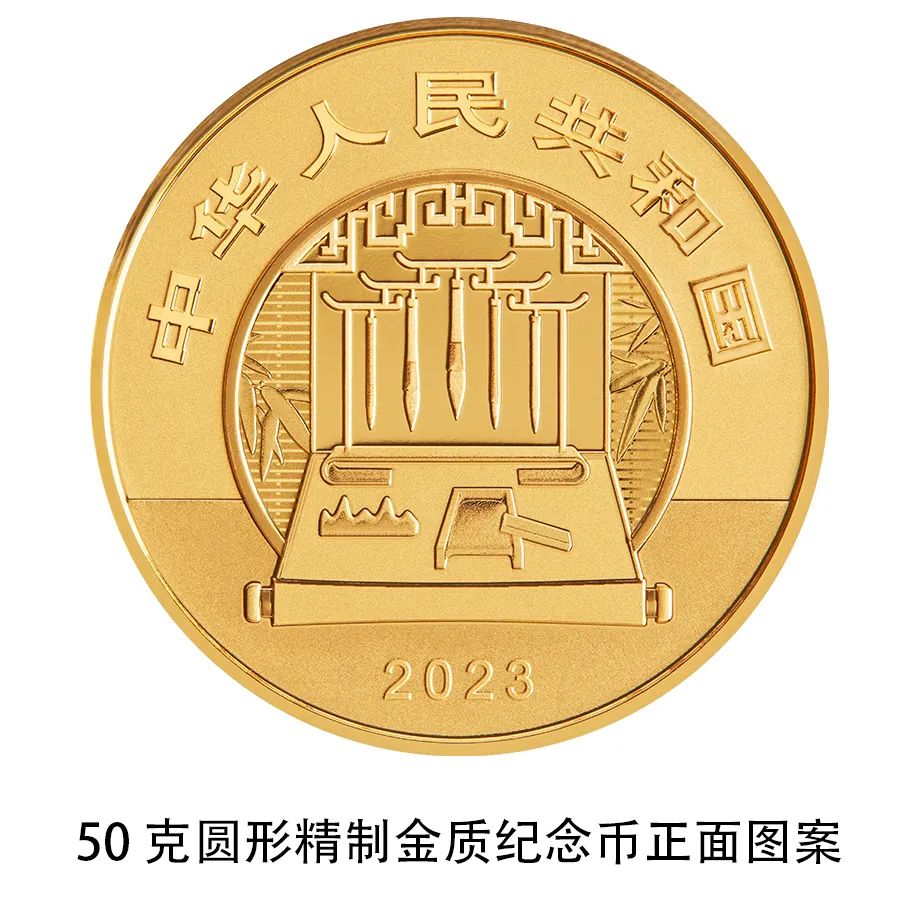

公开资料显示,中金山东高速reit募集基金份额共计4亿份,认购价格为7.463元/份,其中,战略配售初始发售份额为发售总量的77%;网下发售初始发售份额占扣除战略配售初始发售份额数量后发售份额的70%;公众发售初始发售份额占扣除战略配售初始发售份额数量后发售份额的30%。

中金山东高速reit首发基础设施基金的底层资产是位于山东省菏泽市的德州-商丘-上饶高速公路鄄城至菏泽段(以下简称“鄄菏高速”),属于国家高速公路网的组成部分,串联山东、河南、河北、安徽等多个省份,是沟通南北的省际运输大通道。

据《证券日报》记者梳理,目前已上市的28只公募reits中,高速公路类产品是发行规模最大和发行数量第二多的底层资产类别,在我国reits市场中占据重要地位。谈及高速公路类公募reits的投资价值,中信证券首席经济学家明明对《证券日报》记者表示:“一是在长周期下,高速公路所创造的现金流规模较大且稳定;二是基于不同类型基础设施的公募reits能够为投资者提供更多样化的投资和配置选择。”

上海证券基金评价研究中心高级基金分析师孙桂平在接受《证券日报》记者采访时表示,高速公路类公募reits现金流稳定,而且高速公路通行能力上限较高,有较大盈利增长空间,具有一定升值潜力。

与此同时,公募reits还能解决高速公路等基础设施相关发展中面临的一些难题。孙桂平进一步分析称:“高速公路等基础设施资产面临着资金占用成本高、投资回报时间长、项目退出难、建设资金来源渠道窄等问题,而通过reits可以盘活存量资产、降低负债率、有效拓宽融资渠道、形成资金的良性循环,有效提升高速公路建设水平和服务能力等。”

在明明看来,高速公路作为我国传统基建的代表,其建设主要依赖银行贷款、且存在较大的收支缺口,通过发行公募reits能够在一定程度上丰富原始权益人的融资方式、促进后续的有效投资。

另据公开数据,山东高速集团拟持有中金山东高速reit不少于51%的基金份额,表达出与投资人风险共担、收益共享的意愿。作为全国公路运输行业龙头企业,山东高速集团控股运营高速公路里程达8277公里,其中山东省内运营里程为6657公里,占全省高速公路运营里程约83%。

今年以来,公募reits市场扩容增类提速。目前已有4只新reits产品上市,4只存续期产品完成首批扩募,另有5只公募reits正“排队入场”。

“近期,公募reits一级市场的活跃度有所上升。”明明分析称,一方面,多单新项目已处于沪深交易所审核阶段,涉及的资产包括高速公路、产业园区和风电等已有发行经验的存量基础设施类型,同时也包括水电等新类型基础设施;另一方面,政策面同样鼓励新类型基础设施资产积极试点公募reits发行。以消费基础设施为例,自今年3月24日纳入公募reits底层资产范围以来,包括百货商场、购物中心在内的相关储备项目稳步推进,市场投资者对于此类资产的关注度也较高。此外,国务院办公厅于近日印发的《关于释放旅游消费潜力推动旅游业高质量发展的若干措施》,鼓励在依法界定各类景区资源资产产权主体权利和义务的基础上,依托景区项目发行基础设施领域不动产投资信托基金(reits)。未来,公募reits发行常态化,叠加扩募的稳步推进,将助力市场进一步扩容增类。

孙桂平也认为:“公募reits资产类型有望继续扩容,为市场提供更多优质资产选择,而文旅基础设施reits的发行亦有望提速。”